사실, 가장 중요한 문제는

"그래. 연말정산 소득공제가 있다는 것은 알겠어. 근데 그래서 어떻게 적용하란거야?" 일 것입니다.

아래의 케이스가 모든 분들의 만족을 시킬 수는 없지만,

적어도 동일한 상황임에도 불구하고, 부담하는 세금이 달라질 수 있고,

이래서 연말정산에도 계획이 필요하다는 것을 느낄 수 있다고 생각하여 포스팅해봅니다.

(물론 위의 케이스는 전세자금의 이자라던가, 청약등을 고려하지 않은 단순한 상황을 가정했습니다)

맞벌이 부부, 어떻게해야 주택관련소득공제를 가장 효과적으로 공제받을 수 있을까요?

<공 통 >

- 연간 주택청약적금 납입예정액: 2,400,000원

- 연간 주택임차자금 원리금상환액 : 7,500,000원

- 남편의 총급여 : 70,000,000원

- 아내의 총 급여 : 45,000,000원

- 인적공제 외 연금보험료 및 보험료공제 등은 없다고 가정

※ 둘다 총급여가 7천만원이하로, 주택청약저축소득공제 가능

아마, 간단하게 구분을 한다면 아래와 같이 4가지의 케이스가 나올 것 입니다.

| 구 분 | 대출상환명의 | 청약저축 명의 |

| 케이스1 | 남편 | 남편 |

| 케이스2 | 남편 | 아내 |

| 케이스3 | 아내 | 아내 |

| 케이스4 | 아내 | 남편 |

총 급여소득도 같고, 저축액도 같고, 원리금상환액도 같은데 서로의 총부담세액도 동일할까요?

먼저 결과를 보여드리고 케이스별로 자세히 설명하겠습니다.

| 구 분 | 대출상환명의 | 청약저축 명의 | 총 부담세액 |

| 케이스1 | 남편 | 남편 | 10,965,000 |

| 케이스2 | 남편 | 아내 | 10,821,000 |

| 케이스3 | 아내 | 아내 | 11,235,000 |

| 케이스4 | 아내 | 남편 | 11,004,600 |

케이스2의 부부가 가장 절세효과를 톡톡히 누렸고,

케이스3의 부부가 가장 아쉬운 결과가 나왔습니다.

두 부부의 세금 차이는 414,000원 입니다.

물론 까짓거 41만원 더 내고만다 할 수도 있지만, 경제상황이 동일함에도 불구하고 이렇게 차이가 난 다는 것을

보여주고 싶어서 만든 예시입니다.

왜 이렇게 차이가 나는지 한번 살펴볼까요?

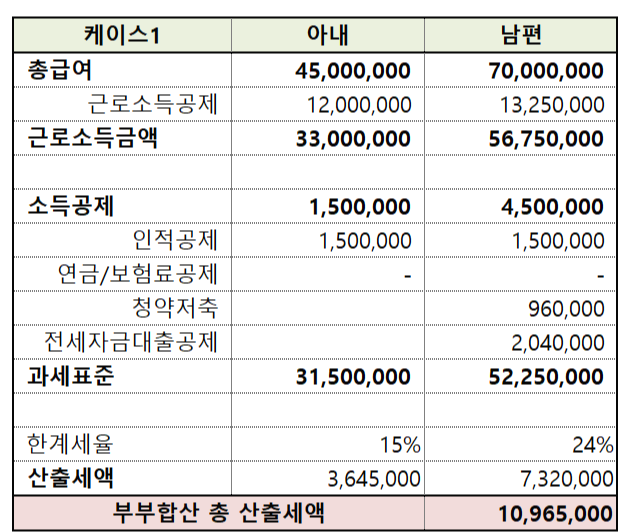

케이스 1. 남편이 전세자금 대출명의 +청약저축 명의

이 경우 부부의 합산 산출세액은 10,965,000원 입니다.

남편이 전세자금대출공제를 3백만원 전액 받지 못하는 이유는,

청약저축소득공제와 전세자금대출공제를 모두 합쳐서 300만원까지만 소득공제가 가능하기 때문입니다.

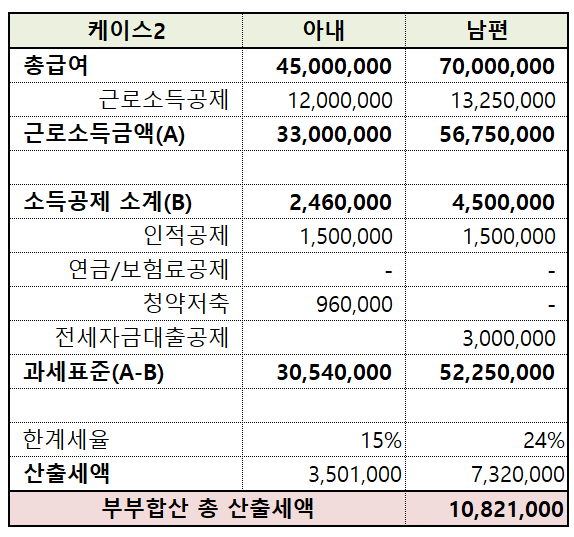

케이스 2. 남편이 전세자금 대출명의 + 아내가 청약저축 명의

이 경우 부부의 합산 산출세액은 10,821,000원 입니다.

이 케이스가 아내와 남편 모두 온전하게 소득공제를 받을 수 있는 케이스 입니다

+) 한계세율이 더 높은 남편에게 전세자금대출공제를 몰아줌으로써, 절세효과를 더 높였습니다.

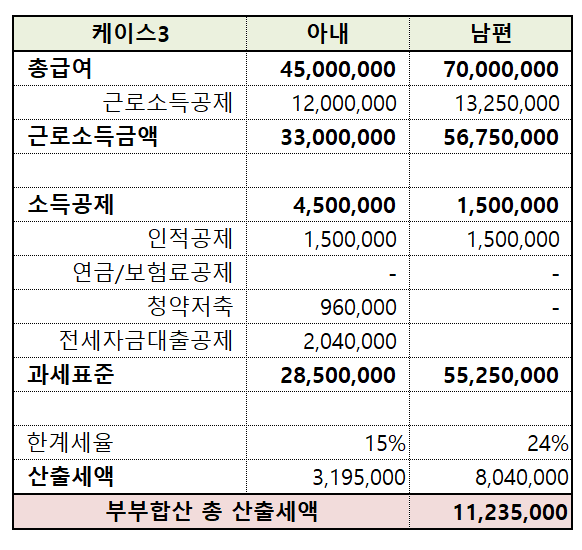

케이스 3. 아내가 전세자금 대출명의 +청약저축 명의

이 경우 부부의 합산 산출세액은 11,235,000원 입니다.

아내가 전세자금대출공제를 3백만원 전액 받지 못하는 이유는,

청약저축소득공제와 전세자금대출공제를 모두 합쳐서 300만원까지만 소득공제가 가능하기 때문입니다.

케이스3은 케이스1과도 비교해서 산출세액이 더 많이 계산되는데요,

그 이유는 한계세율이 더 높은 남편에게 소득공제를 몰아준 것이 아니라,

한계세율이 더 낮은 아내가 소득공제를 몽땅 가져갔기 때문입니다.

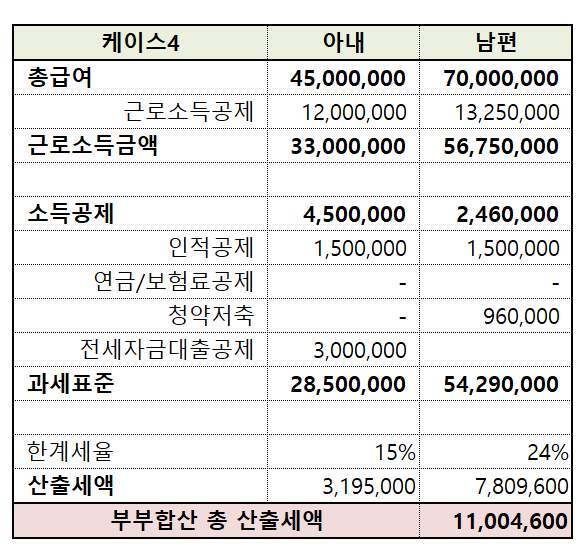

케이스4. 아내가 전세자금 대출명의 + 남편이 청약저축 명의

이 경우 부부의 합산 산출세액은 11,004,600원 입니다.

케이스4는 케이스2와 비교해서, 어떤 차이인지 보이시나요?

이 케이스도 케이스2처럼 아내와 남편 모두 합하여 소득공제효과를 깔끔하게 받을 수 있긴한데요,

아쉬운점은 한계세율이 더 낮은 아내에게 전세자금대출공제를 몰아줌으로써, 그 효과를 제대로 누리지 못했습니다.

#결론

STEP1. 연간 예상되는 주택관련 소득공제 관련 지출 및 적금금액을 계획해본다

- 청약저축 : 최대 240만원 납입액의 40% (300만원을 적금해도, 240만원 × 40% = 96만원까지만 소득공제)

- 전세자금대출공제 : 원리금 상환액의 40% (800만원이상 상환해도 750만원 × 40% = 300만원까지만 소득공제)

두가지 소득공제액을 합산하여, 한도는 300만원

STEP2. 연간 부부별로 총급여액을 파악해본다.

그 이유는

① 청약저축의 경우 총급여액 7천만원 이하인 근로자만 소득공제를 받을 수 있기 때문이다.

즉 한도를 꽉채워서 넣는다하더라도 총급여액 7천만원 초과인 경우 소득공제액은 0원이다.

② 총급여를 통해 본인의 과세표준과 한계세율이 어느정도 될 지 가늠할 수 있기 때문이다.

소득공제의 경우 한계세율이 높은쪽에 몰아주어야, 효과를 최대한 누릴 수 있다.

③ 한계세율이 동일한 구간이라면, 다른 소득공제를 통하여 누구에게 귀속해야 소득공제를 더 많이 받는지 확인해봅니다.

STEP3. 연말에 명의조건을 통해 공제요건 한번 더 점검하기.

위를 통해 나온 결과로 연말에 '세대주' 등 및 명의조건을 맞출 수 있도록 해야한다.

아무리 절세전략을 잘 세웠다하더라도, 법적요건이 충족되지 않는다면 받을 수 없기 때문입니다.

'K경리생활 > 원천세,연말정산,4대보험' 카테고리의 다른 글

| 연말정산 13화. 주택담보대출 소득공제 이런경우 못받아요 (0) | 2020.10.13 |

|---|---|

| 연말정산 12화. 주택담보대출 소득공제 대상자는? (0) | 2020.10.11 |

| 연말정산 10화. 전세자금대출 소득공제 받을 때 주의하기! (0) | 2020.10.09 |

| 연말정산 9화. 최대 96만원 소득공제 받으려면? 주택마련저축공제 (2) | 2020.10.06 |

| [연말정산] 8화. 주택관련 '소득공제 3총사' 알아보기 (0) | 2020.10.05 |